L’actualité hôtelière reste fortement influencée par l’activisme des groupes chinois, mais les yeux des développeurs commencent également à se tourner vers l’Amérique latine et les Caraïbes. En comparaison, le parc hôtelier est resté relativement stable en Europe et aux Etats-Unis. L’Asie suit également à un bon rythme, tandis que l’Afrique et le Moyen-Orient marquent une pause.

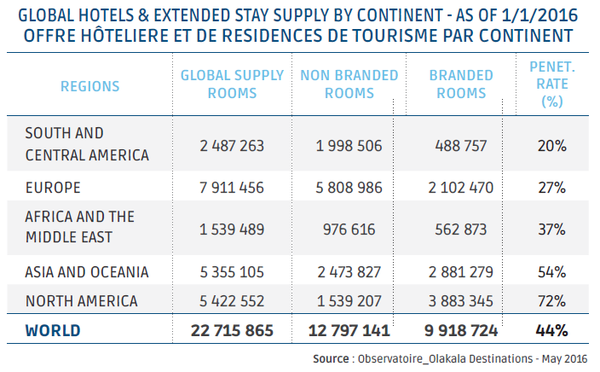

Le parc hôtelier mondial, incluant les hébergements en résidences de tourisme et les formules extended stay américaines a franchi le cap des 22 millions de chambres, soit une croissance de quelque 4% par rapport à l’offre répertoriée l’an passé. C’est un rythme relativement soutenu à mettre pour la très forte majorité sur le compte des groupes hôteliers, dont l’offre mondiale a progressé de plus de 800 000 chambres nettes, sur un total de 965 000 ajoutées d’une année sur l’autre. Le parc des hôtels sans enseigne progresse néanmoins, même s’il est soumis encore plus que les hôtels sous enseigne à la pression d’une demande plus exigeante en termes de confort, d’équipements et de rapport qualité/prix. Le parc sans enseigne gagne quelque 164 000 chambres nettes.

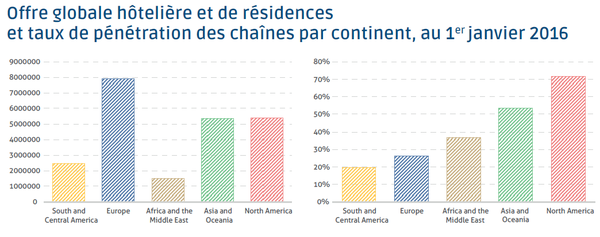

Cette forte poussée des chaînes hôtelières au niveau mondial donne un coup de pouce au taux de pénétration des enseignes qui passe de 42% à 44% sur l’ensemble de l’offre mondiale Si le parc est en forte croissance, c’est bien que certaines régions du monde sont en train de rattraper leur retard en équipement hôtelier ou qu’elles profitent d’événements majeurs pour relancer les investissements touristiques.

L’analyse de la répartition entre grandes zones d’activité fait ressortir une quasi stagnation de l’Europe, autour de 7,9 millions de chambres, de même pour l’Amérique du Nord qui franchit tout juste la barre des 5,4 millions, en croissance nette de quelque 70 000 chambres, hors parc mexicain comptabilisé en Amérique latine. La région Afrique-Moyen-Orient progresse modérément de moins de 50 000 chambres. Cela veut dire que la croissance mondiale repose essentiellement sur la région Asie-Pacifique, avec quelque 300 000 chambres nettes supplémentaires, alors que l’Amérique latine et les Caraïbes apparaissent également comme un marché de plus en plus porteur pour les investisseurs hôteliers.

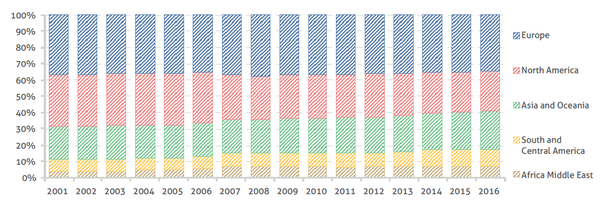

Evolution de l’offre globale hôtelière par continent ces 15 dernières années

Offre hôtelière et de résidence de tourisme par continent au 1/1/2016, pour les chaînes, hôtels indépendants & parc global : données détaillées dans le dossier spécial (sur abonnement / achat, voir ci-dessous)

La Coupe du monde de football et l’approche des JO de Rio ont stimulé les investissements au Brésil, pourtant touché par une crise économique sans précédent et une instabilité politique qui compromet son attractivité. D’une année sur l’autre, le pays gagne près de 17 000 chambres supplémentaires à commercialiser.

Un ensemble régional comprenant le Mexique, le Chili, l’Argentine, le Brésil, la Colombie et le Pérou, cumule 85% du PNB du sous-continent malgré tous les aléas politico-économiques, et contribue à cette dynamique de croissance, avec une hausse constante du niveau de vie. Il faudra naturellement gérer l’après 2016, une fois le bilan tiré des Jeux Olympiques au Brésil et du renouvellement de la classe politique pour apporter davantage de stabilité à une zone qui joue constamment au yoyo avec ses taux de croissance.

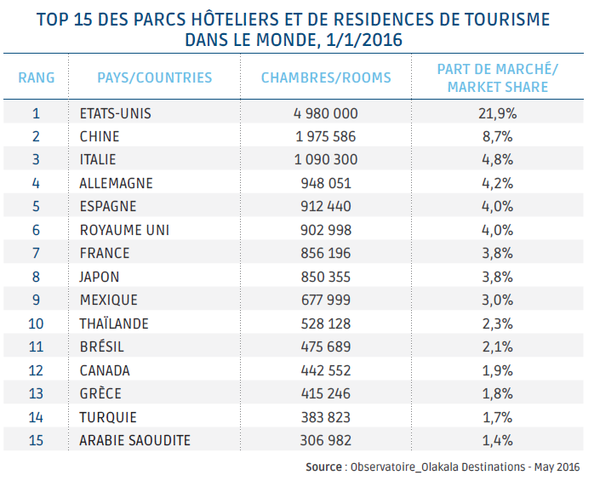

Au niveau des grands équilibres, cela ne remet pas en cause la hiérarchie des continents ou grandes régions du monde. Pour autant, l’Amérique latine et l’Asie-Pacifique continuent leur lente montée en puissance au titre des “ pays émergents ”, dans la mesure où ce terme a encore un sens. Il n’empêche qu’au niveau du classement par pays des capacités d’hébergement plusieurs changements marquants interviennent entre 2015 et 2016. La modification du paysage s’opère lentement mais sûrement au bénéfice des “ jeunes nations ” qui rattrapent le retard accumulé vis-à-vis des grandes destinations de tourisme et d’affaires.

Avec une grande longueur d’avance générée par leur histoire respective, les huit premiers pays du classement ne changent pas de position, mais les écarts se resserrent çà et là. Quand les Etats-Unis restent bloqués sous la barre des 5 millions de chambres, la Chine grignote régulièrement son écart et est en passe de franchir le cap des 2 millions de chambres. Il faut se rappeler qu’elle ne figurait pas dans le Top 10 il y a seulement dix ans.

Les grands pays européens : Italie, Allemagne, Espagne, Royaume-Uni et France, s’appuyant à la fois sur leur attractivité touristique et sur leurs activités de tourisme d’affaires, congrès et salons, maintiennent leur position avec des évolutions marginales de parc hôtelier. A des degrés variables, ces différents pays sont encore en phase de restructuration avec un renouvellement de l’offre historique par de nouveaux concepts pour les nouvelles générations de clientèles. L’hémorragie s’est arrêtée et l’on est à nouveau dans une phase de croissance globale de l’offre dans laquelle les établissements sans enseigne, type boutique hôtels, ne sont pas les derniers à progresser. La distribution en ligne, malgré son coût parfois exorbitant, a redistribué les cartes et remis en cause la valeur de l’enseigne quand la localisation est bonne. Tout en conservant sa 8ème place au classement mondial, le Japon fait progresser son offre globale de quelque 65 000 clés. C’est plutôt une bonne nouvelle après les années difficiles traversées par un pays en marasme économique et ayant dû affronter les conséquences du drame de Fukushima.

Stabilité en revanche pour la Thaïlande, une destination touristique très prisée par la clientèle régionale, mais un peu délaissée par les touristes occidentaux en raison de son instabilité politique. Tout comme les Etats-Unis, le Canada maintient sa place dans le Top 15, mais doit céder deux places au profit des deux nations les plus dynamiques dans la croissance de leur offre hôtelière : le Mexique et le Brésil.

Même avec une progression de moins de 15 000 chambres, la Grèce cède également une place au classement mondial et se retrouve pratiquement au coude à coude avec son rival méditerranéen, la Turquie. La crise politique et le conflit voisin de Syrie n’ont pas découragé les investisseurs, majoritairement locaux. Istanbul reste, à bien des égards, une ville expérimentale où les nouveaux concepts se développent, où les grands groupes hôteliers veulent renforcer leur présence pour être prêt pour un nouveau décollage économique du pays.

Un nouveau venu fait son entrée dans le Top 15, l’Arabie Saoudite, qui affiche déjà plus de 306 000 chambres et appartements disponibles. Le pays, qui ne souffre pas encore trop des conséquences de la baisse du prix du baril, veut faire face à l’afflux constant et grandissant des touristes religieux en pèlerinage à La Mecque.

(Source: hospitality-on)